相続税の修正申告、必要なケースと申告しなかった場合のペナルティ

相続税の申告内容に誤りが見つかった場合は、修正申告(更正の請求)をします。相続税を過少申告していた場合には延滞税などのペナルティを課されてしまいますから、申告の誤りが判明した場合には早めに修正申告をします。

相続税の修正申告(更正の請求)が必要なのはどんな時?

相続税の申告内容が間違っていたことに気づいた場合は、

・修正申告

・更正の請求

ができます。

申告納税額が少なすぎた場合には修正申告により訂正し、不足分とペナルティを納めます。

申告納税額が多すぎた場合には、更正の請求を行うことで還付が受けられます。

| 更正の請求 | 収めた税金が多すぎたとき |

|---|---|

| 修正申告 | 収めた税金が少なかったとき |

ここでは、相続税の修正申告や更正の請求が必要となる代表的なケースをみていきます。

申告書の内容が間違っていた

慎重に作成したつもりでも、申告書に間違いが見つかる可能性はあります。相続財産を把握しきれておらず、申告漏れが生じてしまうこともあります。

計算間違い

手書きの申告書作成では、計算間違えをする可能性もあります。転記ミスなども起こり得るでしょう。

財産の評価方法の間違い

相続財産の評価は難しいものです。特に土地の評価などは専門家による評価であっても、結果が異なるケースがあります。

経済的価値がないと思っていた遺品が、実際には高額で取引されていたというようなケースもあります。

特例の適用間違い

要件を満たしていない特例を誤って適用してしまうというミスもあり得ます。相続税の特例適用は節税効果が非常に高いものですが、その要件は複雑でたびたび変更されますので注意が必要です。

申告後に財産が見つかった

申告書作成までに被相続人の財産を把握しきれず、申告後に財産が見つかることもあります。遠方の土地やタンス預金、家族の知らない通帳がでてきた、というようなケースもあります。

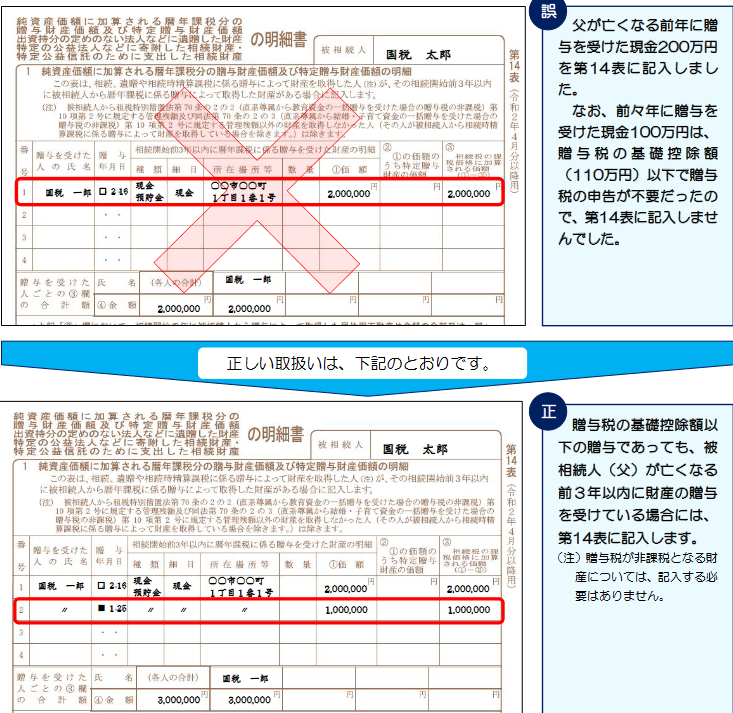

相続財産に含めるべき生前贈与があった

相続発生前の3年間に行われた生前贈与など、相続財産に含めるべきものを含めなかったというミスも起こりやすいものです。

申告後に遺産分割をした

相続税の申告後に遺産分割をしたり、遺産分割のやり直しをして納税額に変更が生じた場合に、修正申告が必要になることがあります。

相続税の総額が変わらない場合

遺産分割は相続人全員の同意があればやり直しができます。相続税の申告後に特定の相続人の事情が大きく変わったり、遺留分を請求されて返還したりという手続きが発生することもあります。

このような場合でも、相続税の総額に変更がなければ修正申告をしなくてもよいことになっています。

ただし、相続税負担の減った相続人が更正の請求をしたら、相続税負担の増える相続人の分の修正申告も行わなければなりません。

仮申告後に遺産分割した

相続税の申告期限までに遺産分割を終えることができない場合に、未分割のまま仮申告をし、遺産分割後に申告し直すことがあります。

ただしこの場合、ほとんどのケースで更正の請求になりますから、納税額が少なかったことによるペナルティは生じません。

修正申告を行わなかった場合のペナルティ

修正申告を適切に行わないと、さまざまなペナルティを課されてしまいます。悪質な場合には重いペナルティが課されますし、修正申告までに時間がかかると延滞税などの負担が増えてしまいます。

相続税の納付期限前の修正はペナルティなし

相続税の納付期限前に誤りに気付いて訂正した場合は、通常の申告と同じ扱いとなり、ペナルティはありません。

過少申告加算税

相続税を少なく申告したことによるペナルティが、過少申告加算税です。過少申告加算税の税率は納付が足りなかった金額に対して0%~15%です。修正申告をするタイミングによって負担が大きく変わりますので、注意しましょう。

自主的な修正申告なら負担は最小限

相続税の納付期限を過ぎていても、自主的に修正申告をした場合には過少申告加算税は免除されます。この場合ペナルティは延滞税のみですから、負担を最小限に抑えられます。

税務調査通知後の修正申告は5%・10%のペナルティ

これに対し、税務調査の通知後に修正申告をした場合は、実際の税務調査前であっても、5%(ただし期限内申告額と50万円のいずれか多い額を超える部分については10%)のペナルティが課されます。

税務調査による修正申告は10%・15%のペナルティ

税務調査の結果、修正申告が必要になった場合には10%(期限内申告額と50万円のいずれか多い額を超える部分については15%)のペナルティが課されます。

無申告加算税

相続税の申告期限までに申告を終えていなかった場合、修正申告ではなく期限後申告をします。この場合も、税務署に指摘される前と後では取り扱いが異なりますから注意しましょう。

自主的な期限後申告なら無申告加算税なし

無申告加算税も過少申告加算税と同じく、税務署に指摘される前に自主的に申告した場合にはペナルティがありません。

税務調査通知後は5%・10%

税務調査の通知以降に期限後申告をした場合は5%(ただし期限内申告額と50万円のいずれか多い額を超える部分については10%)のペナルティが課されます。

重加算税

相続財産を隠匿、仮装したとみなされると、過少申告加算税・無申告加算税に代わり、重加算税が課されます。重加算税は無申告の場合40%、申告済みの場合で35%です。

延滞税

延滞税は利息のようなものです。相続税の納付期限(相続開始後10カ月)までに正しく納付が行われなかった場合(過少申告だった場合)に課されます。

過少申告加算税と違い、調査通知前の修正申告に対しても課されるペナルティですから注意しましょう。

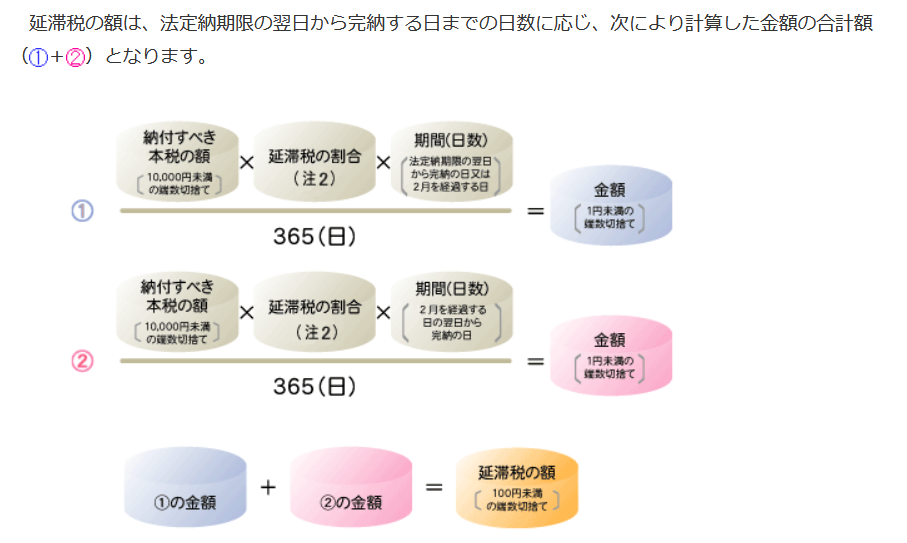

延滞税の計算方法

延滞税は、納付期限の翌日から修正申告までの期間に課されます。

延滞税の計算に使う割合は「年7.3%」と「特例基準割合+1%」の低いほうを適用することとなっています。下記表の「①」の割合(平成26年1月1日以降)です。

修正申告後2カ月を超えてから納付すると、2カ月を超えた部分については「年14.6%」と「特例基準割合+7.3%」のいずれか低いほうを適用します。下記表の「②」の割合です。

| 期間 | 割合 | |

|---|---|---|

| ① | ② | |

| 平成26年1月1日から平成26年12月31日 | 2.90% | 9.20% |

| 平成27年1月1日から平成27年12月31日 | 2.80% | 9.10% |

| 平成28年1月1日から平成28年12月31日 | 2.80% | 9.10% |

| 平成29年1月1日から平成29年12月31日 | 2.70% | 9.00% |

| 平成30年1月1日から平成30年12月31日 | 2.60% | 8.90% |

| 平成31年1月1日から令和元年12月31日 | 2.60% | 8.90% |

| 令和2年1月1日から令和2年12月31日 | 2.60% | 8.90% |

過少申告を修正した場合の延滞税は、正しい相続税額の総額ではなく、納付が足りなかった部分にだけ課されます。

延滞税の計算例

例えば、納付税額が200万円足りなかった場合に、相続税申告期限の翌日から60日後に修正申告し、同時に納付を済ませた場合は、下記の計算となります。

200万円×2.6%(令和2年の場合)×60日÷365日=8,500円(100円未満切り捨て)

もしも修正申告後2カ月を超えてから納付した場合は、2カ月間分の延滞税と2カ月を超えた部分の延滞税を別々に計算し、合算します。

相続税申告期限から1年経過後の修正申告

延滞税には計算期間の特例があり、相続税申告期限から1年を経過した日の翌日以降の期間は除かれます。

相続税申告後、数年経過後であっても延滞税は1年分までしか課されないということです。ただし、重加算税を課された場合にはこの限りではありませんから、早めの修正申告をおすすめします。

相続税修正申告の手続き方法

次に相続税修正申告の期限や、手続きの方法についてみていきます。

相続税修正申告の期限

相続税の修正申告は、相続税の申告期限の翌日(法定申告期限)から原則5年です。

修正申告ですから何年経っても申告できそうに思いますが、相続税納付の時効が5年(悪質な過少申告などの場合には7年)と定められているため、5年が修正申告の実質的な期限となります。

更正の請求についても、相続税の申告期限から5年という期限が定められています。

調査通知前に行う自主的な修正申告手続き方法

自身で誤りに気付き自主的に修正申告を行う場合、申告手続きの流れは通常の相続税申告と同様です。

ただし、修正申告は申告書を提出した日が法定納期限ですから、余計な延滞税が発生しないように、追加で支払う相続税(本税)の納税日を調整しましょう。

税務調査後に行う修正申告手続きの方法

税務調査で誤りを指摘された場合の修正申告は、申告をただやり直すだけではなく、税務署とのやり取りが必要です。

税務署と修正申告についてのすり合わせ

税務署の指摘に従って修正申告をする場合には、電話などで修正する金額についてのすり合わせを行うことがあります。申告手続きを税理士に依頼している場合には、税理士が代わりに対応します。

修正申告をしなかった場合

税務調査で修正を促されても修正申告をしない場合は、税務署から更正処分が下されます。修正申告をした場合と、追加で支払う税額に大きな差はでないと考えられますが、処分が決まるまでの期間の延滞税が余計にかかってしまいます。

更正の請求へは異議申し立ても可能

更正の請求内容が事実と反しているなど、納得がいかない場合には異議申立や審理請求ができます。

修正申告は自分でできるもの?

相続税の修正申告は、単純なものであれば、自分でもできるでしょう。相続税の申告をご自身で済ませた方なら、申告書への記入も難しくはありません。

ただし以下のようなことに注意し、不安な場合は税理士に相談することをおすすめします。

修正申告が遅れるとペナルティが増えるリスク

相続税は申告期限内に訂正すればペナルティはありませんし、申告期限後でも調査通知前なら延滞税だけで済みます。

しかし、調査通知後の修正申告や期限後申告では過少申告加算税や無申告加算税が課されます。申告書作成に時間がかかりそうなケースでは早めに税理士に相談すると良いでしょう。

修正申告では税務署とのやり取りが生じる

税務調査や税務調査後の修正申告では税務署とのやり取りが生じます。自分で対応するのが不安な方は税理士に依頼してください。

特例の適用要件の見落としに注意

修正申告や更正の請求で小規模宅地や配偶者控除の特例を受けるには、「申告期限後3年以内の分割見込書」を提出する必要があります。さらに、遺産分割の確定後4カ月以内に修正申告または更正の請求をしなければなりません。

このように、修正申告や更正の請求で特例の要件を満たすにはいくつかのルールがありますので、注意が必要です。

相続税の修正申告は税理士へ相談を

相続税の修正申告は、速やかに、自主的に行うことが肝心です。税理士に相談することで、ペナルティを最小限にとどめ、落ち着いた日常を取り戻せるでしょう。

相続税の申告誤りに気付いたら、すぐに税理士に相談し、一日でも早く修正申告をしましょう。