不動産の遺産分割~相続した家や土地の正しい分け方

遺産分割において発生するトラブルの多くは『不動産』を遺産分割するケース。トラブルを出来るだけ回避するために、まず遺産分割の4つの方法を理解し、不動産の4つの評価方法の性質を正しく理解する必要があります。

相続で問題が発生するのは遺産が『不動産』のケース

なぜ不動産を相続する際に多くのトラブルが発生するのか?

遺産相続をする際に圧倒的にトラブルが起こる件数が多いのは『不動産」を相続するケースです。ではなぜ不動産を相続する場合にトラブルが多く発生するのでしょうか?原因は不動産の『評価方法』にあります。

不動産の様々な評価方法

不動産を評価する方法はいくつかあります。

- 固定資産評価

- 路線価

- 公示価格

- 時価

それぞれの評価方法には特徴があり、遺産分割する際にはどの評価方法で不動産を評価しなければならないという決まりはありません。基本的に相続人全員の同意があればどの評価方法を使用しても構わないのです。

しかし不動産は高額な資産であるため、どの評価方法を選択するかによって数百、数千万円の違いが生じてきます。そのためこの不動産の『評価方法の選択』が不動産を遺産分割する上での一つの争点となります。

今回の記事ではそのようなトラブルの発生しやすい『不動産』を正しく遺産分割するために重要なポイントを幾つかご紹介します。

土地や建物を相続した場合にはまず遺言書を確認!

遺言書がある場合には”遺産の分割方法”の記載を確認

不動産を相続する場合、重要となってくるのは遺言書です。まず遺言書の有無を確認しましょう。遺言書がある場合は遺言の中に遺産分割(処分)方法が記載されているかを確認しましょう。基本的に相続財産は遺言書に従って遺産分割を行います。遺言書が無い場合、又は一部の遺産についてしか遺言書が無く相続人が複数いる場合、遺産分割について各相続人同士で遺産分割協議(話し合い)をすることが必要になってきます。

遺言書には

- 自筆証書遺言

- 公正証書遺言

- 秘密証書遺言

等の種類があります。どの種類によっても効力はありますが、書き方によっては無効となるケースもありますので気になる方は弁護士にご相談ください。

☑チェックポイント:遺言書がある場合にはまず『遺産の処分方法』を確認しましょう。

不動産を遺産分割する4つの方法

不動産を遺産分割する際には4つの分割方法があます。

- 現物分割

- 代償分割

- 換価分割

- 共有分割

です。

どの分割方法を選択するかは遺言書の有無によって異なります。

①遺言書がある場合

→遺言書の指定する分割方法によって

②遺言書が無い場合

→相続人同士の話し合いによって分割方法を決定します。

4つの遺産分割方法の特徴

それぞれの遺産分割方法にはどのような特徴があるのでしょうか?現物分割、代償分割、換価分割、共有分割それぞれの特徴と注意点をご紹介します。

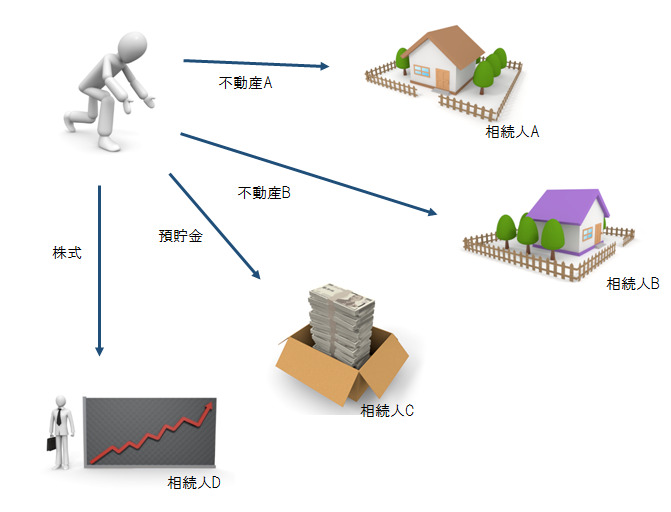

現物分割

相続財産を「そのままの形で」分割する方法です。

例えば・・・被相続人が住んでいた不動産Aは相続人Aに。別荘として使用していた不動産Bは相続人Bに。銀行に残した預貯金は相続人Cに、株式は相続人Dに相続するというような方法です。相続財産を売却、分割、共有することなく、そのままの形でそれぞれに相続することができます。実務上は分配計算などの手間がかからないというメリットからこの現物分割を選ぶケースが多く見受けられます。

この現物分割の問題点は各相続財産に『平等』に相続することが困難なことです。そのため現物分割による不公平さを解消するため、より多くの不動産を取得した人が少なく取得した人に対し現金等で超過分の支払いをするケースもあります。

現物分割が適しているケース

◎相続財産が複数ある

◎ある程度の不公平さにも納得できる相続人同士の関係

◎複数の相続財産の価値がほぼ均一

現物分割が適していないケース

△相続財産の種類よりも相続人の方が多い

△相続人が平等な相続を主張している

△相続財産の種類によって価値に差がある

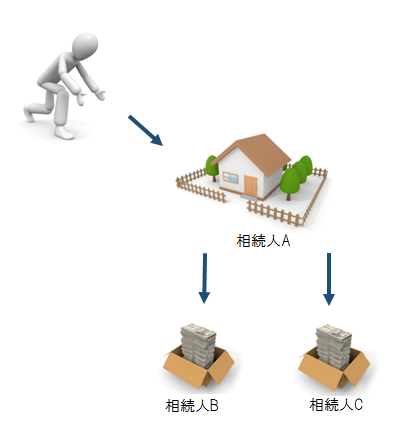

代償分割

共同相続人のうち一人(または数人)がまず遺産の全てを取得し、その後他の共同相続人に「代償金」を支払う方法です。

例えば・・・相続財産は実質不動産のみ。相続人A、B、Cで共有してしまうと後々トラブルになることが目に見えている場合、まず相続人Aに不動産を相続させ、その代わりとして相続人Aは相続人B、Cに対して代償金を支払います。共有後のトラブル発生のリスク回避のためにこの代償分割を選択するケースがあります。しかし相続人Aに資金力が無い場合この代償分割の選択は難しくなります。

代償分割が適しているケース

◎代償する相続人に支払い能力がある

◎相続財産が一つの不動産のみ

◎相続財産に相続人が同居しており売却が困難

代償分割が適していないケース

△代償する相続人に代償できるほどの支払い能力がない

△相続財産が複数ある

△代償金の金額について折り合いがつかない

代償金は時価の考え方で大きく変わる

代償分割で代償として資金を支払う相続人は基本的に不動産の価格を時価で計算しその他の相続人に支払いをします。しかしその時価の考え方によって支払う金額は大きく変わってきます。この不動産の評価方法については後述しますが、実務上固定資産評価額を参考にするケースが多いです。

税務上の注意点

遺産分割協議書の中に「代償分割によって相続する」旨の記載がない場合、税務上“贈与税”としての扱いを受ける可能性があります。贈与税との扱いを受けた場合、相続税申告で使用できる基礎控除(3,000万円+相続人の人数×600万円)が使用できないため支払う税額が高くなる場合もあります。

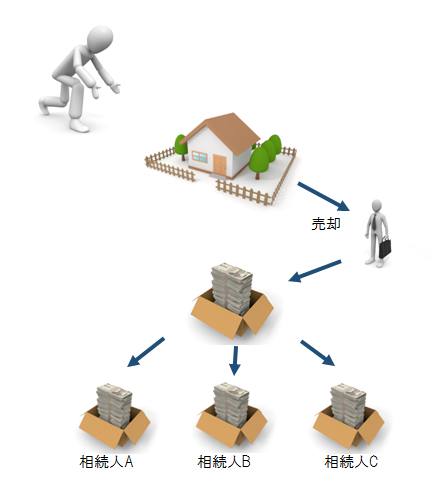

換価分割

不動産をお金に換えて分割する方法です。この分割方法は”平等”という面ではメリットがあります。又相続税等の納税資金を確保できない場合にもこの換価分割が検討されます。

例えば・・・相続財産である地方にある不動産Aを相続人Aも相続人B、Cも取得を希望していない場合、又は「完全に平等な相続」を相続人が希望している場合、この不動産Aを売却し、手数料などを差し引いて手元に残った金額を相続人AとBとCで分配します。

換価分割に適しているケース

◎相続人が完全に平等な相続を希望している

◎相続財産である不動産に相続人が居住していない

◎相続税等の支払いが困難なため資金が必要

換価分割に適していないケース

△居住者がいることによって売却が困難

△その他の諸事情により売却が困難

税務上の注意点

換価分割を行う場合、不動産の売却に際して売却益が出た場合、”譲渡所得”の対象となり、翌年の3月15日までに確定申告をする必要があります。

又遺産分割協議書への明記が不十分な場合、“贈与税”として課税されるケースもあるので注意が必要です。具体的には遺産分割協議書に「換価分割する」旨、「換価代金の受取割合」を記載する必要があります。

共有分割

おすすめしづらい分割方法…相続後トラブルになることも

相続財産の一部、もしくは全部を複数の相続人が各相続人の割合で「共有」する方法です。

この共有分割ではその後多くのトラブルが懸念されるため、可能な限りこの共有分割遺産分割よりも前段階での分割方法の選択をおすすめします。

共有分割の問題点①取り扱いに共有者全員の同意が必要

- 全員の同意

不動産を共有分割した場合、例えば不動産を売却したい場合にも、「共有者全員の同意」がなければ行うことが出来ません。

共有分割の問題点②固定資産税の支払い割合でもめることも

基本的に共有者のうち1人に対して納税通知書が送付されるため、その共有財産の固定資産税を誰が、どの割合で支払うかも話し合いにより決めなければなりません。共有者同士の関係が希薄な場合このようなコミュニケーションを取るのが困難なことがあります。

共有分割の問題点③共有者が死亡すると共有者が増えていく

共有者の1人が死亡するとその持分は共有者の相続人に引き継がれるため、結果的に時間の経過と共に共有者が増えていってしまい、共有関係がより複雑になります。

共有分割の問題点④共有物分割の請求が可能

この共有状態を解消するため、各共有者には共有状態を解消する権利が認められています。

共有状態の解消をめぐり相続人同士でトラブルが起こった場合、そもそも遺産分割としての意味を成しません。

遺産分割方法を考慮する順序

現物分割→代償分割→換価分割→共有分割 の順がベスト

どの分割方法を選択するか考慮する場合、まず現物分割、それが難しければ代償分割、換価分割、共有分割という順序で考えましょう。

どの分割方法を選択するかは遺言書があれば遺言書の指定する分割方法で指定し、遺言書が無ければ遺産分割協議により決定された方法で分割します。

不動産の4つの評価方法

不動産の評価方法の特徴を理解してトラブルを防ぐ

不動産を相続する際に争点となるのは不動産評価額の部分です。

不動産の評価方法としては以下の評価方法があります。これら4つの評価方法の特徴を理解することにより、遺産分割における不動産評価のトラブルを防ぐことが出来ます。

- 固定資産評価額

- 路線価

- 公示地価

- 実勢価格

評価方法により異なる不動産価値

それぞれの評価方法により不動産価格は異なります。それぞれの評価方法には

実勢価格>公示価格>路線価>固定資産評価額

という関係があり、固定資産評価額が一番低く、実勢価格が一番高くなっています。

不動産の評価方法の選択は全員の合意

遺産分割の際にこの中のどの評価基準を使わなければいけないという規定はなく、遺産分割協議に参加する全員の合意があればどの評価方法を使用しても問題ありません。

不動産評価を実勢価格に近づける割戻計算方法

実務上『固定資産評価額』を使用して、ある程度の不動産価値を把握し話し合いを進めるケースが多くあります。しかしこの固定資産税評価額は実勢価格(時価)の7割程度とも言われているため、本来であればその点も考慮する必要があります。

それぞれの評価方法に割戻し計算を行うことによってより実勢価格に近づけることができます。

固定資産評価額÷0.7

路線価÷0.8

公示価格に関しては

公示価格≒実勢価格

上記の割戻計算方法はあくまでも一例ですが、このようにそれぞれの価格を割戻計算し実勢価格に近付ける等の考慮が必要です。

☑チェックポイント:遺産分割協議を行う上で、どの評価基準を選択し不動産を評価しているかを確認しておきましょう。

不動産会社を利用した評価方法

上記の4つの評価方法の他に、実勢価格を算定するために不動産会社に見積もりを出してもらう方法があります。しかしこの不動産会社が出す見積もりには金額的な幅があるため、相続人A、相続人B双方が見積もりを出してもらい、その中間価格に決定するなどの考慮が必要となります。

※費用的な面で実務的にはあまり使用されるケースはありませんが不動産鑑定士に評価を依頼することによって中立的な立場からの不動産の評価を得ることも出来ます。

遺産分割協議で話がまとまらない場合

遺産分割の争点は多くの場合不動産の評価。遺産分割協議において各相続人と話がまとまらない場合もあります。そのような場合にはどうすれば良いのでしょうか?

家庭裁判所による遺産分割調停

遺産分割協議がまとまらない場合「遺産分割調停」を申し立てることができます。遺産分割調停では裁判官、調停委員が相続人の間に入りそれぞれの希望による分割方法を聞きながら解決策を提案してくれます。遺産分割調停は1?2ヶ月に一度のペースで開催され多くの場合1年以内に終了します。

遺産分割調停での不動産評価

遺産分割調停においても不動産の評価が各相続人において合意が得られない場合、中立的立場である不動産鑑定士が不動産を評価します。

裁判所が指定した不動産鑑定士により不動産の評価が行われますが、費用は勿論相続人によって負担します。相続した土地・建物の価値により異なりますが多くの場合、数十万円の鑑定費用は避けられません。

遺産分割調停不成立の場合

なお、ここでも話がまとまらず調停『不成立』となった場合には自動的に『審判』に移行します。その場合、家庭裁判所によって指定された審判期日に家庭裁判所へ出頭することになります。この場合、期間についての定めは特にありませんが、長い場合ですと審判期間に1年以上要するケースもあります。

まとめ:不動産の遺産分割方法/評価方法

以上、不動産の分割方法そして評価方法についてご紹介しました。

不動産の分割方法には

- 現物分割

- 代償分割

- 換価分割

- 共有分割

があり、分割の方法として考慮する順番は①~④の順番で、出来る限り共有分割は避けましょう。

不動産の評価方法には

- 固定資産評価額

- 路線価

- 公示地価

- 実勢価格

があり、実務上は固定資産評価額を使用する場合が多いですが実勢価格に近づけるためには、それぞれの評価方法に割戻計算をする必要があります。

実務上多くのトラブルが見受けられるのは不動産の評価部分と分割方法についてです。評価方法、分割方法には特定の決まりがなく、それぞれの方法を”選べる”ことが逆に争いになる一つの理由と言えるかもしれません。不動産における各評価方法の特徴をよく理解し、それぞれのケースにあった分割方法を選択しましょう。

遺産分割・遺産相続による税務は税理士などの専門家へ依頼しよう

今回の記事でも税務上の注意点を幾つかご紹介しました。相続に関わる税金は『相続税』だけでなく、『贈与税』、『所得税』と多岐にわたります。遺産分割協議書を作成する上でも税務上の対策が必要なケースもあります。遺産相続に関する『税務面』での心配がある場合は税理士にご相談ください。