子供が相続で受けることのできる控除の種類

親が亡くなり子供が財産を相続する場合、受け取った財産に対して「相続税」を支払わなければなりません。しかしこの相続税の計算では様々な「控除」を引くことができます。今回の記事では相続において子供が受けることのできる控除についてご紹介します。自分が相続でいくらの控除を受けることができるのか、また控除の条件に該当するのか判断する助けになればと思います。

親が亡くなった場合に子供にかかる相続税

親が亡くなり、子供が残された財産を受け取る場合「相続税」を支払わなければなりません。この相続税は親が残した「財産」と受けることのできる「控除」に基づいて計算されます。

この控除には大きく分けて「基礎控除」と「税額控除」があります。基礎控除は全ての人が受けることができるもので、税額控除は該当している場合に受けることができる控除です。

控除の額によっては相続税を支払わないことも

親から受け取る財産が控除額を上回る場合、その金額に相続税の税率をかけて算出した税額を納税しなければなりません。税率は段階的に上がるようになっており、取得価格によって10~55%の税率がかけられます。

平成27年1月1日以後の税率表

| 法定相続人の取得価格 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

(相続税の税率表)

一方、受けることのできる控除額よりも受け取る財産が少ない場合には、相続税を支払わなくて済みます。相続税の節税をするためには財産の評価を特例などを使いできるだけ抑えること、受けられる控除をしっかりと使うことが重要です。

子供の人数が多ければ申告が不要なケースも

相続人が相続で受け取る財産が「基礎控除」以内に収まる場合、納税額がゼロになるだけでなく、相続税の「申告」もする必要がありません。

基礎控除の額は法定相続人の人数によって変動しますので、法定相続人が多ければその分基礎控除額も多くなります。つまり、もし亡くなった被相続人に子供が多ければその分基礎控除も多く受けることができます。

子供が1人の場合の基礎控除

亡くなった方の相続人が配偶者と子供1人の場合、この場合に受けることのできる基礎控除額は4200万円となります。

計算式:3000万円+(600万円×2)=4200万円

子供が2人の場合の基礎控除

亡くなった方の相続人が配偶者と子供2人の場合、この場合に受けることのできる基礎控除額は4800万円となります。

計算式:3000万円+(600万円×3)=4800万円

子供が3人の場合の基礎控除

亡くなった方の相続人が配偶者と子供3人の場合、この場合に受けることのできる基礎控除額は5400万円となります。

計算式:3000万円+(600万円×4)=5400万円

この記事のポイント

子供の人数と基礎控除の額

子供が1人の場合と3人の場合では基礎控除の額は1200万円も変わる

子供が相続で受け取ることのできる財産

法定相続人になれるのは、「配偶者」と「血族」です。この「血族」には順位があり、上の順位の相続人から順に財産を受け取ることができます。

子供は「第一順位」ですので優先的に相続財産を受け取ることができます。

| 優先順位 | 血族の種類 |

|---|---|

| 第1順位 | 子・代襲相続人 |

| 第2順位 | 両親など直系尊属 |

| 第3順位 | 兄弟姉妹・代襲相続人 |

ここで言う「子供」には実子、養子、摘出子、非摘出子に順位の差はなく全て第一順位の子となります。

「子供のみ」場合の相続分

法定相続人が子供のみの場合、相続財産の全てが子供の相続分となります。

「子供と配偶者」がいる場合の相続分

子供と配偶者がいる場合、1/2は配偶者に、残りの1/2を子供で分けます。子供が複数いる場合には1/2の相続分を子供の数で按分します。

この記事のポイント

例)配偶者+子供が3人いる場合

配偶者 1/2、子供A 1/6、子供B 1/6、子供C 1/6

子供と両親がいる場合の相続分

子供と、亡くなった方の両親がいる場合、この場合には「全て」子供の相続分となります。

子供と兄弟がいる場合の相続分

子供と、亡くなった方の兄弟がいる場合、この場合も「全て」子供の相続分となります。

養子を迎えた場合の基礎控除

基礎控除の計算では「法定相続人」の人数が計算の基礎となります。この法定相続人には「養子」として迎えた子供も該当します。

法定相続人が1人増えれば基礎控除も600万円増えますので、節税対策として養子が検討されるケースもあります。しかしこの「法定相続人の数に含める養子の数」には一定の制限があります。被相続人に実子がいる場合には1人、実子がいない場合には2人までとなります。

法定相続人の数に含める養子の数

| 実子がいる場合 | 実子がいない場合 |

|---|---|

| 1人 | 2人 |

被相続人が子供の場合に相続で受けられる控除

被相続人(亡くなった方)の子供が相続の際に受けられる控除にはどのようなものがあるのでしょうか?

子供が受けられる控除には大きく分けて「必ず受けられる控除」と「該当していれば受けられる控除」があります。※これらの控除は条件に該当していれば子供以外でも受けることができます。

子供が必ず受けられる控除

「基礎控除」は誰でも受けることのできる控除です。被相続人の子供で相続人であればもちろんこの控除を受けることができます。

この記事のポイント

基礎控除額

3000万円+(600万円×法定相続人の数)

子供が該当していれば受けられる「控除」

これらの控除は「該当していれば」受けられる控除です。以下のような控除があります。

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

- 暦年課税分の贈与税額控除

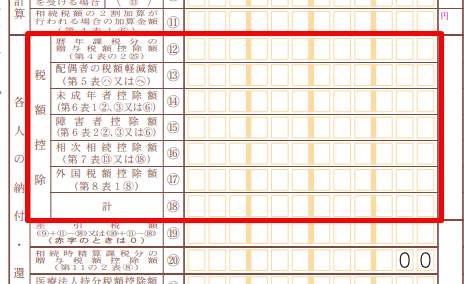

相続税の申告書では図の部分で計算され相続税額から控除されます。これらの「税額控除」はそれぞれの条件に当てはまっていれば受けることができます。

子供が該当していれば受けられる「特例」

相続では「控除」だけでなく「特例」によっても相続税額を抑えることができます。この特例には常に受けられるものと期間が定められているものがあります。

被相続人と同居している子供であれば小規模宅地の特例が使える

被相続人の子供が被相続人と同居していたというようなケースでは「小規模宅地の特例」が受けられることがあります。この特例は、相続人が配偶者である場合のほか、同居している子どもであっても特例を受けることができます。この特例を使えば土地の評価を最大で8割減額させることができます。

| 適用対象の宅地 | 減額割合 | 限度面積 |

|---|---|---|

| 特定の居住用の宅地 | 80% | 330㎡ |

生前に子供が受けることのできる特例

その他にも「生前」に親子間であれば一定の条件の元受けることのできる特例があります。これらの特例を生前に検討することによって相続財産を事前に子供に移し、相続税を節税することができます。

結婚・子育て資金の一括贈与

この特例は平成27年4月1日から平成31年(2019年)3月31日までの期間中、直系尊属(父母や祖父母等)から20歳~49歳の子供や孫に対して結婚、出産、子育てのための資金を贈与した場合、受益者一人に対して1000万円まで贈与税が非課税になるという特例です。

教育資金の一括贈与

この特例は平成25年4月1日から平成31年(2019年)3月31日までの期間中、直系尊属(父母や祖父母等)から30歳未満のひ孫・孫・子へ教育資金を贈与した場合、受益者一人に対して1500万円まで贈与税が非課税となる特例です。

住宅取得資金等の贈与

平成27年1月1日から平成33年(2021年)12月31日までの期間中、直系尊属(父母や祖父母等)から自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等の対価に充てるための金銭を取得した場合、一定の要件の元最大で1200万円まで贈与税が非課税になるという特例です。

相続時清算課税制度

相続時清算課税制度とは、60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合において選択できる贈与税の制度で、最大2500万円まで贈与税が非課税となる制度です。

1次相続で子供にどれだけ相続するか

Q. 相続で妻と子供にどれだけの割合で相続するか悩んでいます。節税対策として妻だけでなく、事前に子供にも財産を移しておいた方が良いのでしょうか?

A. 相続税の節税対策で重要になってくるのが1次相続でどれだけの割合を子供に相続するかです。1次相続では大抵の場合、配偶者がいますので「配偶者の税額軽減」を受けることにより相続税は抑えることができます。しかし1次相続のあと、その配偶者が亡くなった場合、相続税の支払いが大きくなってしまうケースがあります。

配偶者の税額軽減については、以下の配偶者控除に関する記事をご参照ください。

2次相続で子供の相続税が高くなる理由

2次相続でなぜ子供が支払う相続税が高くなるのでしょうか。一つは配偶者控除が使えないこと、もう一つは基礎控除の計算のもととなる法定相続人が一人少なくなっているということです。また親子で同居していない場合には特例が使えないケースも出てきます。

二次相続で相続税が高くなる理由

- 配偶者の税額軽減が使えない

- 基礎控除額が低くなる

- 小規模宅地等の特例が使えないことも

2次相続までの期間が短い場合に相続税が高くなる

1次相続と2次相続の期間が短い場合に相続税が高くなるケースが多くなります。しかし10年以内に立て続けに相続が起こった場合「相次相続控除」を受けることができます。1次相続と2次相続の期間が短い場合はこの「相次相続控除」も使うことができないか検討してみましょう。

2次相続を踏まえた節税対策には広範囲な知識が必要となり、個別のケースにより計算も異なりますので相続を専門とする税理士にご相談ください。

まとめ:相続で子供が受けられる控除

相続で子供が受けられる控除には大きく分けて「基礎控除」と「税額控除」があります。そのほかに小規模宅地等の「特例」も該当する場合受けることができ、土地の評価を最大で8割下げることができます。また生前であれば様々な特例を使うことにより税金をかけずに親から子へ財産を移すことができます。

基本的に一次相続よりも二次相続の方が税金は高くなります。場合によっては一次相続である程度子供へ財産を移しておくことが良いケースもあります。相続税での控除や節税についてもっと詳しく知りたい方は相続専門の税理士にご相談ください。